Las reservas del Banco Central (BCRA) quedaron en U$S 58.259 millones al cierre de las operaciones del viernes pasado, con una reducción de 9496 millones de dólares respecto del monto que había el 1 de agosto, según las estadísticas del Banco Central.

La caída obedece a varios factores: pago de deuda pública, devolución de reservas a bancos, fuga de capitales, pago de importaciones, son las principales.

La brusca caída, acentuada después de las PASO, impulsa las dudas de los analistas acerca de la posibilidad de que las reservas aguanten la demanda creciente, especialmente la vinculada a la actividad más especulativa, que es la que habitualmente se considera fuga de capitales.

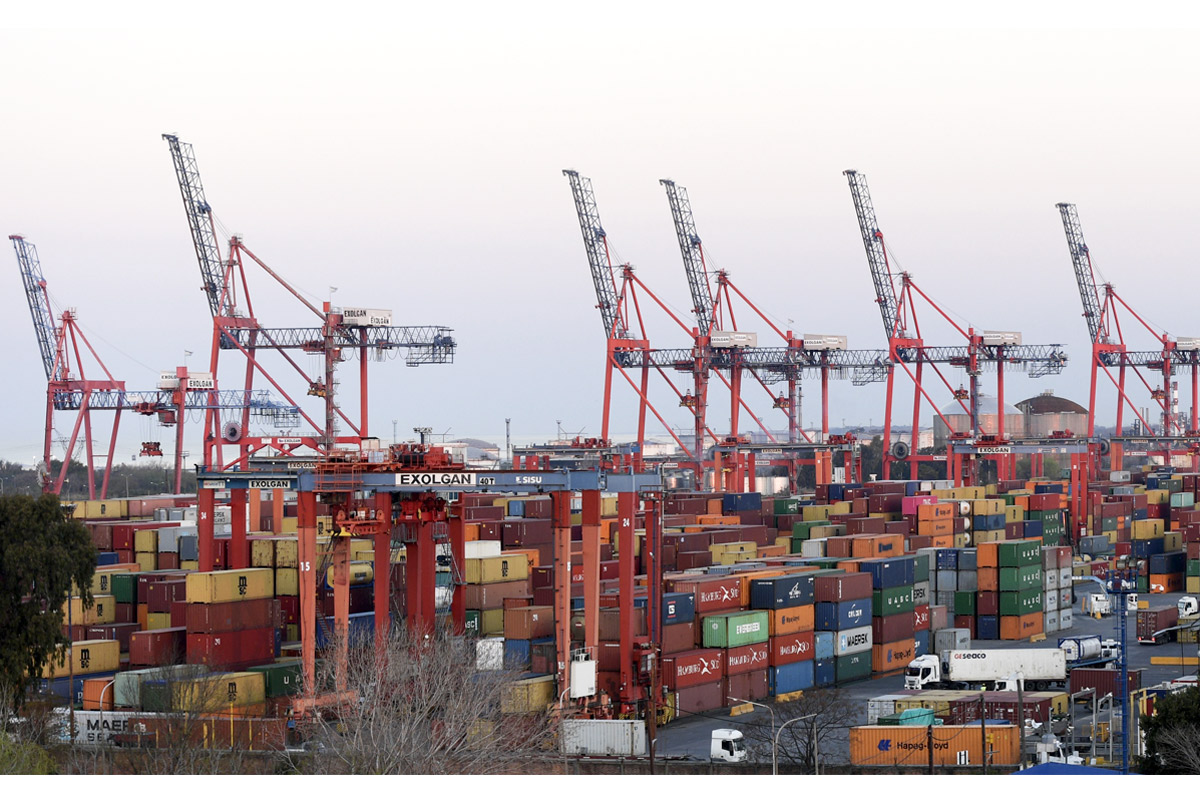

Pero existe una fuga con perfil más bajo. Surge de la diferencia entre los ingresos en dólares logrados por las exportaciones y las divisas efectivamente liquidadas en el Mercado Único y Libre de Cambios (MULC) que supervisa el Banco Central. De acuerdo con un trabajo de Fernanda Vallejos, economista y diputada nacional por el Frente de Todos, desde 2018 esa modalidad de fuga acumula casi 20 mil millones de dólares.

La «fuga comercial» es la divergencia persistente entre las exportaciones declaradas (registradas por el Indec) y la liquidación de las mismas en el mercado cambiario (reflejadas en el Balance Cambiario del BCRA).

Según Vallejos, «la ‘fuga comercial’ así entendida no tiene en cuenta la fuga por precios de transferencia en la exportación, que implica una declaración de precio del producto exportado por debajo del precio de mercado».

En ese sentido, Vallejos señaló que «es verosímil pensar que son los grandes exportadores quienes generan esta divergencia, debido a que tienen estructura financiera internacional y pueden permitirse liquidar divisas en sociedades en países extranjeros». Además, «tienen más margen para fondear sus costos en el mercado local sin necesidad de liquidar los dólares obtenidos por la exportación».

Así, la «fuga comercial» «indica que hay una exportación argentina que genera empleo y salarios argentinos, pero no trae como beneficio adicional el ingreso de divisas en el país», señaló la legisladora.

La consecuencia, agregó, es que así «se agrava la dificultad para contar con los dólares que la economía requiere para resolver los problemas externos y limita la ‘salida exportadora’ como solución al estrangulamiento de la balanza de pagos».

En general, se considera que la solución al crónico déficit de dólares que afecta a la economía argentina es un incremento de las ventas externas, pero esta receta choca con la decisión de los exportadores de no liquidar las divisas.

Esto sin contar con las cada vez mayores dificultades para colocar la producción argentina en el exterior producto de la guerra comercial declarada entre Estados Unidos y China, y que ha derivado en una guerra de monedas.

Vallejos observó que la retención de las divisas por parte de los exportadores tiene también una consecuencia en el mercado de cambios.

«Habilita la especulación cambiaria, por la que los exportadores tienen incentivos a no liquidar para esperar una devaluación», indicó.

Depósitos en baja

La baja de las reservas, tema que será materia de debate hoy entre los enviados del Fondo Monetario y las autoridades del Palacio de Hacienda y el BCRA, también tiene una explicación en la cada vez mayor demanda de dólares por parte de los ahorristas.

En lo que va de este mes, el stock de depósitos en dólares de empresas y personas bajó de 32.355 millones a 30.133 millones, es decir 2222 millones menos.

El último dato disponible es del 20 de agosto. Entre los analistas se cree que el descenso continuó en el resto de los días de la semana que pasó.

El actual nivel de depósitos privados en dólares es el más bajo desde fines de abril. En la semana que pasó hubo un debate acerca de cómo calificar el descenso. En Hacienda minimizaron la baja, pero entre algunos operadores despertó preocupación por el ritmo que adoptó, especialmente después de las elecciones primarias.

Si la salida de depósitos se mantiene podría abrir un nuevo ciclo de caída de las reservas, toda vez que ampliaría la demanda de las divisas en un momento en que no hay oferta de dólares. Los ahorristas deberían compulsar por las divisas junto con el Estado, que las pedirá para pagar deudas, y los inversores en plazos fijos, que los desarmarían para ir a refugiarse en el billete verde.

Para las autoridades económicas, los frenos a este escenario son dos. De un lado, la suba del alza de la tasa de interés mayorista al 75% a fin de atraer a los inversores y fomentarlos a que se queden en pesos. Del otro, los 5400 millones de dólares del FMI que deberían llegar en septiembre. Al respecto, y por primera vez desde el acuerdo stand by, el FMI no ha asegurado todavía que vaya a cumplir con ese desembolso.