La primera semana de funcionamiento de la bicicleta financiera reforzada no saldó ninguna de las dudas y las críticas que existen entre los analistas sobre la eficacia de la medida. Nadie puede asegurar que el esquema especulativo relanzado el lunes 29 de abril logre su objetivo político de consolidar las chances electorales del presidente Mauricio Macri por la vía de una regulación de la devaluación del peso. Por el contrario, se suman voces que advierten que la consecuencia de este plan podría ser la exacerbación de todas las contradicciones económicas y financieras acumuladas, con el resultado de un estallido incluso antes de que termine el calendario electoral. Que es lo que se quería evitar.

Según esta visión, las autoridades nacionales y las del Banco Central (BCRA) estarán más sometidas que nunca a variables que les resultan incontrolables y que han sido señaladas como causas de las últimas corridas al dólar. En este cuadro también se incluye al propio Fondo Monetario (FMI), porque al autorizar el uso de los dólares del préstamo stand by para regular el precio del dólar en los próximos meses corre el riesgo de que esas reservas se volatilicen (ver página 4).

La expectativa oficial es simple: como no se puede evitar que se acentúe una corrida contra el peso en las próximas semanas, sale al mercado con una propuesta que cree que es imposible de rechazar: habrá dólares para todos los que los demanden y el precio del dólar se moverá por debajo de la inflación y de las tasas de interés en pesos.

El esquema debería funcionar, aseguran cerca del Banco Central, porque si un inversor considera que el riesgo argentino ha superado su capacidad de tolerancia, podrá cambiar los pesos en su poder a dólares con una pérdida leve producto de una devaluación controlada por la intervención constante del BCRA en el mercado cambiario. Mientras tanto, el resto de los inversores cuyos niveles de tolerancia son superiores podrá seguir disfrutando de las ganancias que otorgan las elevadas tasas de interés en pesos.

Con este plan en mente, el Banco Central tomó una serie de decisiones la semana pasada: de un lado, abrió la canilla de las reservas para satisfacer la demanda de dólares; del otro, subió la tasa de interés de referencia, la que ofrece a los bancos para que compren Letras de Liquidez (las famosas Leliq), hasta un nuevo piso ubicado en un exuberante 73 por ciento. Al mismo tiempo, la entidad que dirige Guido Sandleris pasó a ocultar sus operaciones en el mercado cambiario del día a día (este comportamiento ya lo tenía en el caso del mercado de futuros). Las autoridades del BCRA no explicaron por qué dieron este paso. Y para llamar la atención de los pequeños ahorristas y llevarlos a que se sumen a la fiesta de la especulación, facilitó la posibilidad de abrir plazos fijos en cualquier entidad financiera (banco físico o fintech) desde un celular.

Un mes antes, el BCRA había permitido que los bancos usaran en la compra de las Leliq el ciento por ciento de los depósitos de sus ahorristas ubicados en plazos fijos, cuando hasta ese momento el límite era del 65% por una cuestión de normas de prudencia que deben observar los bancos en el uso del dinero de terceros. Y luego dio una clara señal de su deseo de intervenir en el mercado cambiario al congelar el techo de la zona de no intervención cambiaria en 51,45 pesos.

Pero todas estas decisiones del Central no tuvieron los efectos deseados y, por el contrario, no pudieron evitar la corrida del dólar de fin de abril, de casi un 10 por ciento.

La lupa en la llaga

Varios datos confirman la falta de efectos positivos, especialmente el hecho de que se han estancado los depósitos en plazos fijos en pesos, que son la materia prima con la que los bancos se abastecen para luego adquirir las Leliq. Según los números del BCRA, el promedio diario de dinero depositado en plazos fijos en los bancos durante abril fue de 1.423.980 millones de pesos (es decir, un billón 423 mil millones de pesos). La cifra puede parecer importante, pero está 35 mil millones de pesos por debajo del promedio de marzo y 80 mil millones de pesos por debajo del promedio de febrero, a pesar de que desde ese mes la tasa de interés de las Leliq subió la friolera de 30 puntos porcentuales.

Es decir, ni las facilidades a los bancos ni las tasas siderales pudieron contener la salida de pesos del sistema bancario para su transformación en dólares. Una prueba de ello es la evolución de las reservas totales en poder del BCRA. Hasta el 9 de abril, cuando se acreditaron los U$S 10.800 millones de la cuarta cuota del préstamo stand by del FMI, el nivel de las reservas subía y bajaba.

Pero desde el 10 de abril, las reservas no paran de caer a un promedio de 166 millones de dólares diarios. Esta contabilidad no toma en cuenta la cancelación de un bono con el pago de 3800 millones de dólares el 22 de abril.

La suma de todos estos sucesos está siendo analizada por las calificadoras de riesgo que evalúan la deuda soberana argentina. Hay un aspecto en particular cuya calificación podría empeorar y es el de la fortaleza o la resiliencia fiscal. La lupa está puesta en que los dólares para el pago de la deuda pública soberana se están poniendo a disposición de la fuga de capitales, con lo que se debilita la seguridad de cancelación a futuro. Eso sumado a la susceptibilidad al riesgo de eventos, como gobiernos débiles que deben modificar su política económica, además del cambio presidencial previsto para diciembre.

Las calificadoras miran lo que es el aspecto central de las críticas y las dudas con este plan: una corrida cambiaria que se acentúa a medida que se acerca la fecha de elecciones. La consultora Ecolatina calculó como probable una fuga de U$S 9000 millones entre julio y septiembre.

Para Silvina Batakis, exministra de Economía de la provincia de Buenos Aires, el problema que se presenta es que el esquema del oficialismo «no es sustentable». La economista consideró que el gobierno estará en condiciones de sostener el plan en los próximos meses, por el ingreso de una nueva remesa de divisas del FMI en junio próximo y la existencia de reservas que, si bien en buena medida son prestadas, no serán reclamadas por sus dueños en el próximo período.

«Esa falta de sustentabilidad se aprecia en el crecimiento del riesgo país, que es el boletín de la Argentina para los acreedores. Existe una presunción de que en algún momento la Argentina no va a tener dólares», indicó. Cuándo podría suceder eso, es materia de debate, pero nadie estira ese plazo más lejos que las primeras semanas del próximo gobierno.

Claudio Lozano, coordinador del Instituto de Pensamiento y Políticas Públicas (IPyPP), señaló: «El FMI autorizó, con el objeto de contener una nueva corrida cambiaria letal para los intereses electorales de Cambiemos, que el BCRA dilapide las escasas reservas disponibles ahogando financieramente al próximo gobierno y dejando al BCRA sin reservas netas disponibles».

El consultor Salvador Di Stefano matizó: «No creo que haya pase de plazo fijo a dólares. No vemos ventas masivas de bonos». Con todo, observó que «hay una gran falta de confianza» y advirtió sobre la potencial volatilidad de los depósitos bancarios: «El stock de plazos fijos equivale a unos U$S 30 mil millones, pero depositados a 30 días tenemos el equivalente a U$S 20 mil millones». Esa es la magnitud de la angustia del gobierno ante la desconfianza de los mercados financieros. «

Los gruesos errores de cálculo del FMI

El Fondo Monetario Internacional cometió groseros errores de apreciación en sus consideraciones y pronósticos sobre la situación argentina. Así se desprende de sus informes oficiales, de las declaraciones de sus funcionarios y de la contrastación con los hechos. Las principales fallas se vinculan a las previsiones sobre la inflación y a los beneficios de la política monetaria del Banco Central.

En cuanto a los precios, el FMI estimó en primer término un alza de 20% a lo largo de 2019, en base a un tipo de cambio que se esperaba más estable. En abril, el staff técnico del organismo elevó ese cálculo a 30% debido a «los salarios nominales más altos y los incrementos de tarifas planeados» que aceleraron las expectativas de inflación. Esta semana, un nuevo estudio del BCRA precisó que las consultoras y centros de estudio más influyentes del mercado esperan una inflación de un 40% para este año.

Más llamativas aun son las posiciones en relación a las bandas establecidas en octubre de 2018 para acotar el tipo de cambio. La medida fue aceptada de mala gana por el Fondo, que siempre pregona la libre flotación de la moneda. Al advertir cierta estabilidad en las cotizaciones, los técnicos del organismo dijeron en febrero que «la adopción de una nueva política monetaria ayudó a estabilizar el peso y las tasas de interés». En abril fueron más allá y vaticinaron que la zona de no intervención, sumada a los anuncios de que la base monetaria no crecería hasta fin de año, «fortalecerá la credibilidad de los marcos de referencia».

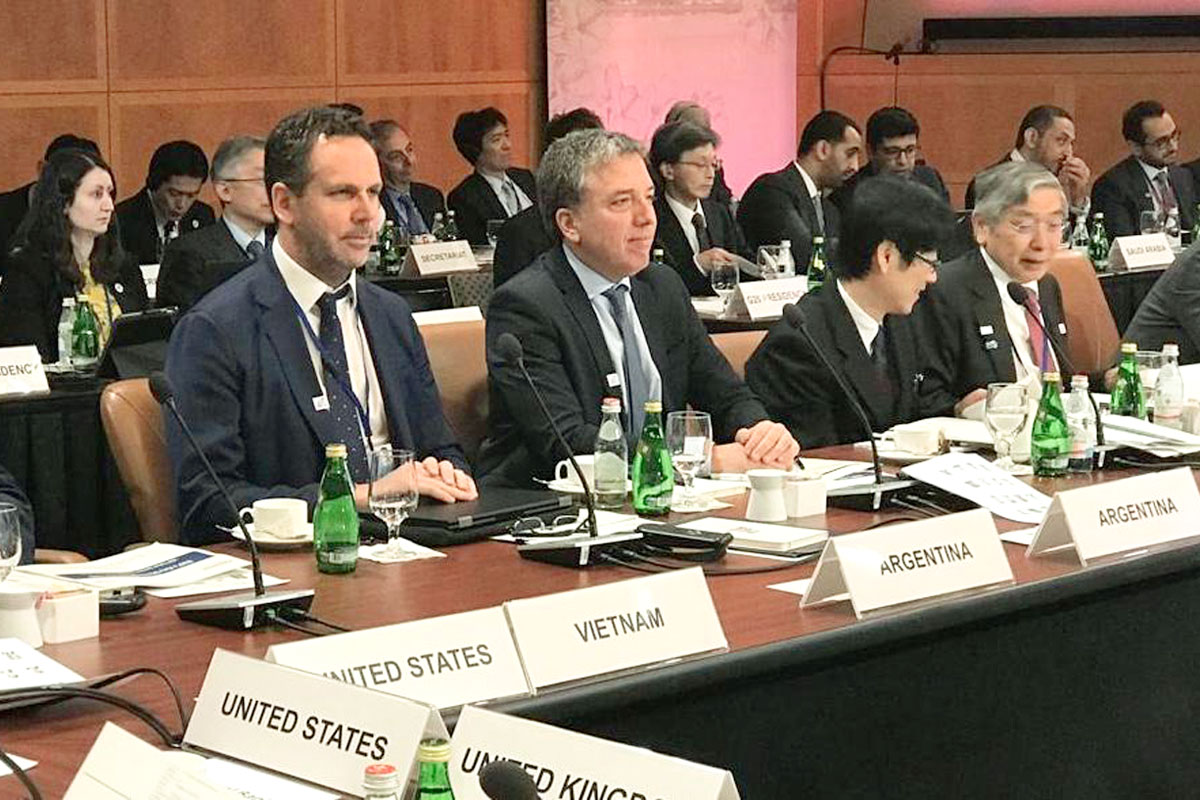

En un encuentro con corresponsales argentinos en Washington, el jefe de la misión que evalúa el caso argentino, Roberto Cardarelli (foto), exigió que «se debe seguir aplicando el marco de política monetaria que han anunciado. No creo que haya muchas otras soluciones». Sin embargo, la pirueta en el aire que dio el Central al anunciar que usará las reservas para sostener el peso dejó descolocado al staff técnico. «Apoyamos estas medidas, que están adecuadamente calibradas para los desafíos que enfrenta la Argentina», dijo Gerry Rice, vocero de la entidad, sin profundizar en incómodas explicaciones.