Catorce empresas cáscara del Grupo Techint radicadas en Montevideo, Uruguay, fugan divisas y eluden impuestos en Argentina por un valor equivalente al 13% del PBI uruguayo. Los datos surgen de un trabajo titulado «Gasoducto al paraíso: la estructura off shore del Grupo Techint en Uruguay», elaborado por los investigadores del Conicet, Alejandro Gaggero y Gustavo García Zanotti con el apoyo del capítulo argentino de la Fundación Friederich Ebert.

El trabajo de 39 páginas publicado en agosto pasado, expone con claridad el complejo mecanismo financiero utilizado por la empresa multinacional para fugar divisas hacia paraísos fiscales vía Uruguay, al tiempo que deja en claro una de las formas de evasión tributaria legal.

Techint se quedó con tres de los cuatro segmentos de la primera etapa licitada del Gasoducto Néstor Kirchner (GNK) que llevará energía desde los yacimientos de Vaca Muerta a todo el país y presumiblemente permitirá exportar gas y petróleo.

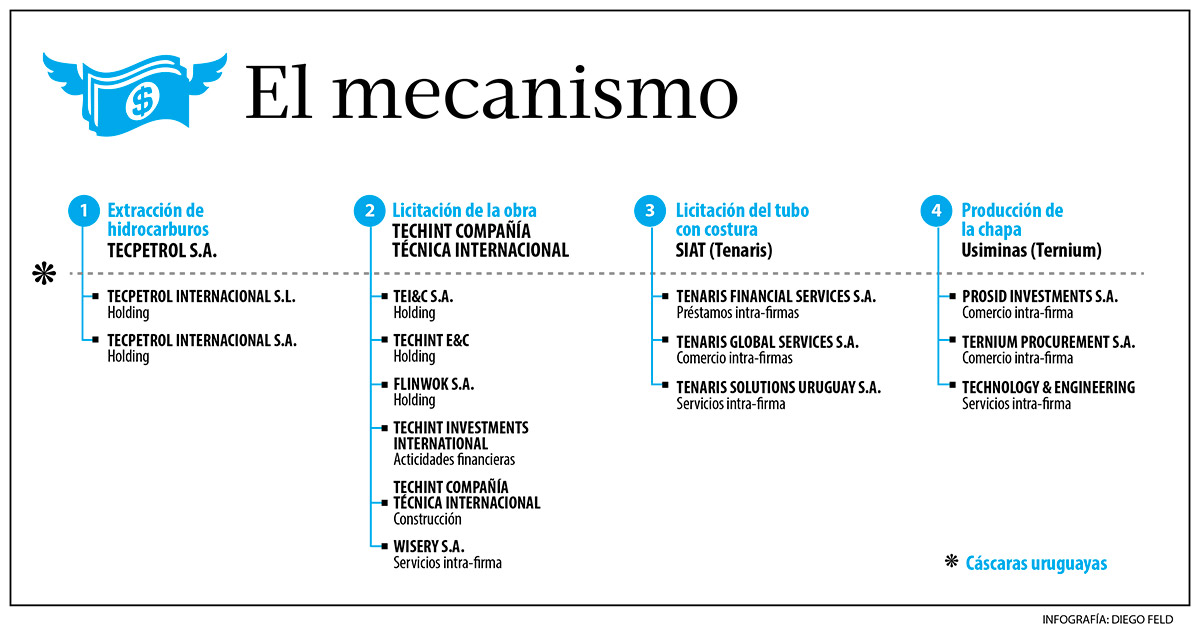

La primera etapa conecta la planta de acondicionamiento de Tratayén (Neuquén) con la red de gasoductos en Saliqueló (Buenos Aires) en un trayecto de casi 600 kilómetros. Techint no sólo participará de la construcción del gasoducto con materias primas y mano de obra si no que se beneficiará del transporte y distribución del gas y el petróleo posteriormente, a través de cuatro empresas del Grupo. Techint Compañía Técnica Internacional, participa de la licitación de la obra; SIAT será la proveedora de los caños para el gasoducto; Usiminas proveerá a su vez el metal para producir los caños y finalmente Tecpetrol SA será la responsable de conducir y distribuir el gas y petróleo de Vaca Muerta.

Cada una de esas cuatro empresas en suelo argentino tienen sus contrapartes financieras constituidas por catorce empresas cáscaras con sede en Montevideo, la capital uruguaya. El conjunto de esas catorce empresas facturaron en 2021 U$S 7418 millones de dólares, lo que equivale al 13 % del PBI de Uruguay, según el informe de Gaggero y García Zanotti.

«La estructura internacionalizada de Techint facilita la realización de maniobras de manipulación y simulación con la finalidad de eludir y evadir normas tributarias, cambiarias, laborales, de espacios territoriales, así como también fugar capitales a plazas financieras para su posterior valorización. El objetivo de la planificación fiscal consiste en trasladar ganancias y capitales al exterior hacia países de baja tributación. (…) Las cáscaras se dedican a simular operaciones que no ocurren efectivamente y, por lo tanto, la existencia de su actividad se limita muchas veces a un mero asiento contable». A esa conclusión arribaron Gaggero y García Zanotti en el informe en el que además pesquisan el hilo conductor de la ingeniería financiera que termina en una fundación holandesa.

Techint y su laberinto

Después de años de expansión, tras la convertibilidad y las privatizaciones menemistas en Argentina, con las que se benefició, Techint decidió crear la empresa Tenaris con sede en el Ducado de Luxemburgo. La elección de esta sede se entiende por el sistema impositivo que ofrece un régimen especial para las empresas holding mediante una ley en ese ducado que data de julio de 1929. El aumento de controles internacionales para evitar lavado de activos y dudosos enjuagues, llevó a modificar la norma en enero de 2007, pero los investigadores descubrieron que Luxemburgo lleva adelante acuerdos impositivos individuales con grandes empresas que en la práctica implican beneficios similares a la legislación modificada.

Tenaris estaba controlada originalmente por la empresa Sidertubes que a su vez era controlada por Rocca & Partners, una corporación con sede en el paraíso fiscal de las Islas Vírgenes. Desde 2010 Tenaris es controlada por Techint Holdings, con sede en Luxemburgo, que a su vez es controlada Rocca & Partners Stichting Administratickantoor Aandelen San Faustín, inscripta como una fundación holandesa.

Un año antes, en 2009, la Justicia italiana de la ciudad de Milán envió a juicio Roberto Bonatti, Gianfelice Rocca, Paolo Rocca y a la fundación San Faustín, por presuntos sobornos en Brasil para lograr que la empresa Petrobras firmara contratos con Techint por 1.400 millones de euros. Sin embargo en mayo pasado inexplicablemente el tribunal que debía juzgar a los Rocca decidió que el caso no debió ser judicializado en Italia si no donde sucedieron los hechos, es decir, Brasil, o en todo caso en los países donde las empresas involucradas tienen sedes, es decir, Argentina, Uruguay, Suiza, Luxemburgo o Uruguay. Ahí se explica también el rol de la sofisticada ingeniera financiera de los Rocca, investigada por Gaggero y García Zanotti. Eludir impuestos, eludir a la justicia.

La ruta uruguaya

A fines de la década de 1940, con la Segunda Guerra Mundial terminada, Uruguay creó la figura legal de las Sociedades Anónimas Financieras de Inversión (SAFI), cuya utilización estalló cuatro décadas más tarde en los años ochenta. Las Safi estaban autorizadas a realizar intermediaciones financieras off shore, captaban recursos en el exterior a través de la plaza montevideana y los reorientaban como inversión en otros países. Tenían expresamente prohibida la inversión en Uruguay porque todos los movimientos de capitales estaban exentos de impuestos y gravámenes y gozaban del secreto bancario, la reserva de nombres de personas y empresas que utilizaran esas Safi. En suma, eran empresas sello que permitían triangular dineros sin dejar rastros.

En 2014, bajo el gobierno del frenteamplista José Mujica y por exigencia de la Organización para la Cooperación y el Desarrollo Económico (OCDE), Uruguay eliminó la figura de las Safis. Es que desde 2009 el país figuraba en la lista negra de naciones con escasa colaboración para detectar operaciones de lavado y elusión tributaria, elaborada anualmente por el G20. Sin embargo esa modificación en la legislación financiera mantuvo algunos incentivos para la inversión extranjera. Por ejemplo, el impuesto a la Renta de Actividades Económicas que grava la renta de empresas no alcanza a las de fuente extranjera y el Impuesto al Patrimonio no alcanza los activos de empresas asentados en el exterior. Esto implica que las empresas cáscaras no pagan ninguno de los dos impuestos porque se trata de activos de empresas extranjeras y esos activos en Uruguay son íntegramente off shore.

Un problema regional

En 2020 el gobierno de Alberto Fernández amenazó con expropiar la cerealera Vicentín tras conocerse el escándalo de vaciamiento profundizado bajo el gobierno de Mauricio Macri que le otorgó créditos millonarios mientras la empresa iba camino a la quiebra, arrastrando a miles de acreedores. En ese caso también hubo triangulación financiera con Uruguay. En diálogo con Tiempo, Alejandro Gaggero diferenció el caso de Vicentín del de Techint. «Si bien detectamos que todos los holdings suelen utilizar las empresas cáscara para triangular y fugar divisas, el caso de Vicentín tiene algunas diferencias. En Vicentin, fue central la utilización de las cáscaras como empresas holding, a las cuales Vicentin SAIC, radicada en Argentina, les fue transfiriendo gran parte de los activos. En el caso de Techint no se dio de esa manera porque las funciones se vinculan más al intercambio comercial y financiero: una empresa argentina del grupo le vende sus activos a otra empresa del grupo en Uruguay».

Para Gaggero, «el problema es doble para Argentina porque esas empresas generan recursos en el país, los llevan a Uruguay y, por un lado, no pagan impuestos pero además fugan capitales desfinanciando al sector externo siempre necesitado de dólares. En algún momento en el marco del Mercosur Argentina y Uruguay debieran conversar esta cuestión porque a largo plazo se perjudica el bloque con las asimetrías entre países». «

Jorge Pedro Núñez | Socio

3 October 2022 - 08:12

El Estado argentino sostiene un ámbito de investigación como el CONICET. Sus investigadores trabajan con rigor científico. Sin embargo, sus conclusiones no parecen ser vinculantes, el Gobierno Nacional no parece que se dé por enterado. Para qué nos sirve conocer la verdad si después no se actúa en consecuencia. Amargante.